30 tháng 9 năm 2023

EUR/USD: Sự điều chỉnh chưa phải là sự đảo ngược xu hướng

- Diễn biến của cặp EUR/USD trong tuần qua là không điển hình. Trong một kịch bản tiêu chuẩn, việc chống lạm phát trong bối cảnh nền kinh tế mạnh mẽ và thị trường lao động lành mạnh sẽ dẫn đến việc tăng lãi suất của ngân hàng trung ương. Điều này sẽ thu hút các nhà đầu tư và củng cố đồng tiền quốc gia. Tuy nhiên, lần này tình hình diễn ra hoàn toàn khác.

Dữ liệu kinh tế vĩ mô của Hoa Kỳ công bố vào thứ Năm, ngày 28 tháng 9, cho thấy mức tăng trưởng GDP mạnh mẽ trong Quý 2 ở mức 2,1%. Số đơn xin trợ cấp thất nghiệp ban đầu là 204K, cao hơn một chút so với con số 202K trước đó, nhưng thấp hơn mức dự kiến là 215K. Trong khi đó, tổng số công dân nhận được những phúc lợi như vậy lên tới 1,67 triệu, thấp hơn dự báo 1,675 triệu.

Dữ liệu này cho thấy nền kinh tế và thị trường lao động Hoa Kỳ vẫn tương đối ổn định, điều này sẽ thúc đẩy Cục Dự trữ Liên bang Hoa Kỳ tăng lãi suất thêm 25 điểm cơ bản (bps). Điều đáng chú ý là Neil Kashkari, Chủ tịch Ngân hàng Dự trữ Liên bang Minneapolis, gần đây đã xác nhận sự ủng hộ hoàn toàn của ông đối với động thái như vậy, vì chống lạm phát cao vẫn là mục tiêu chính của ngân hàng trung ương. Jamie Dimon, Giám đốc điều hành của JPMorgan, thậm chí còn đi xa hơn khi tuyên bố rằng ông không loại trừ khả năng tăng lãi suất từ mức 5,50% hiện tại lên mức cao nhất là 7,00%.

Tuy nhiên, những con số và dự báo này không tạo được ấn tượng với những người tham gia thị trường. Đặc biệt là vì những lời hoa mỹ từ các quan chức Fed tỏ ra khá mâu thuẫn. Ví dụ, Thomas Barkin, Chủ tịch Ngân hàng Dự trữ Liên bang Richmond, không tin rằng GDP của Mỹ sẽ tiếp tục tăng trong Quý 4. Ông cũng chỉ ra rằng có nhiều ý kiến khác nhau về lãi suất trong tương lai và không rõ liệu có cần thay đổi thêm chính sách tiền tệ hay không. Austin Goolsbee, Chủ tịch Ngân hàng Dự trữ Liên bang Chicago, lưu ý rằng việc quá tự tin vào sự đánh đổi giữa lạm phát và thất nghiệp có nguy cơ xảy ra sai lầm về chính sách.

Những tuyên bố như vậy đã làm dịu đi tâm lý lạc quan về đồng đô la. Trong bối cảnh đầy mâu thuẫn và u ám này, lãi suất trái phiếu kho bạc Hoa Kỳ, vốn đã hỗ trợ đồng đô la, đã giảm từ mức cao nhất trong nhiều năm. Sự không chắc chắn xung quanh ngân sách liên bang Hoa Kỳ và nguy cơ chính phủ đóng cửa cũng đè nặng lên đồng đô la. Hơn nữa, ngày 28 và 29 tháng 9 đánh dấu những ngày giao dịch cuối cùng của Quý 3 và sau 11 tuần tăng điểm, xu hướng tăng giá của đồng đô la bắt đầu đóng các vị thế mua đối với chỉ số DXY, khóa lợi nhuận.

Đối với khu vực Eurozone, lạm phát rõ ràng đã bắt đầu giảm dần. Dữ liệu sơ bộ chỉ ra rằng tốc độ tăng trưởng Chỉ số giá tiêu dùng (CPI) hàng năm ở Đức đã chậm lại từ 6,4% xuống 4,3%, đạt mức thấp nhất kể từ khi Nga bắt đầu xâm lược quân sự vào Ukraine. CPI chung của khu vực đồng Euro cũng giảm - mặc dù tỷ lệ trước đó là 5,3% và dự báo là 4,8%, nhưng đã giảm xuống còn 4,5%.

Mức giảm CPI này dẫn đến việc dời lại thời gian chuyển đổi chính sách ôn hòa dự kiến của Ngân hàng Trung ương Châu Âu (ECB) từ quý 3 năm 2024 sang quý 2 năm 2024. Hơn nữa, khả năng xảy ra một đợt tăng lãi suất mới đã giảm đáng kể. Về lý thuyết, điều này lẽ ra đã làm suy yếu đồng euro. Tuy nhiên, những lo ngại về số phận của đồng đô la tỏ ra có tác động mạnh mẽ hơn và sau khi bật lên khỏi mức 1,0487, EUR/USD đã tăng lên, đạt mức cao 1,0609.

Theo các nhà phân tích tại Commerzbank của Đức, một số nhà giao dịch đơn giản là rất không hài lòng với mức dưới 1,0500, vì vậy cả dữ liệu vĩ mô lẫn tuyên bố từ các quan chức Fed đều không thể gây ra bất kỳ ảnh hưởng đáng kể nào đến điều này. Tuy nhiên, sự phục hồi không cho thấy xu hướng đảo ngược hay sự kết thúc hoàn toàn của đợt tăng giá của đồng đô la. Các nhà phân tích của Commerzbank tin rằng vì thị trường rõ ràng đã đặt cược vào một sự hạ cánh nhẹ nhàng của nền kinh tế Mỹ, đồng đô la có thể sẽ phản ứng đặc biệt gay gắt với dữ liệu không xác nhận quan điểm này.

Các nhà phân tích tại Ngân hàng MUFG cũng tin rằng vùng 1.0500 cuối cùng đã trở thành một mức mạnh đóng vai trò là chất xúc tác cho sự đảo chiều. Tuy nhiên, theo ý kiến của các chuyên gia kinh tế của ngân hàng, đợt điều chỉnh này chủ yếu mang tính chất kỹ thuật và có thể sớm kết thúc.

Vào thứ Sáu, ngày 29 tháng 9, các nhà giao dịch chờ đợi Chỉ số chi tiêu tiêu dùng cá nhân (PCE) ở Hoa Kỳ được công bố, đây là một chỉ báo quan trọng. So với cùng kỳ năm trước, nó đăng ký ở mức 3,9%, khớp chính xác với dự báo (con số trước đó là 4,3%). Thị trường phản ứng bằng sự biến động tăng nhẹ, sau đó EUR/USD đóng cửa tuần giao dịch, tháng và quý ở mức 1,0573. Các chiến lược gia tại Wells Fargo, một phần của “bốn ngân hàng lớn” của Mỹ, tin rằng các chỉ số thấp của châu Âu so với Mỹ sẽ gây áp lực giảm giá hơn nữa đối với đồng euro. Họ cũng tin rằng Ngân hàng Trung ương Châu Âu (ECB) đã kết thúc chu kỳ thắt chặt tiền tệ hiện tại, do đó tỷ giá này có thể giảm xuống mức 1,0200 vào đầu năm 2024.

Chuyển từ triển vọng trung hạn sang ngắn hạn, tính đến tối ngày 29 tháng 9, ý kiến của các chuyên gia được chia đều thành ba loại: một phần ba dự đoán đồng đô la sẽ tiếp tục mạnh lên và tỷ giá EUR/USD giảm; một phần ba khác mong đợi một sự điều chỉnh tăng lên; và phần ba cuối cùng có lập trường trung lập. Đối với phân tích kỹ thuật, cả trong số các chỉ báo xu hướng và bộ dao động trên biểu đồ D1, phần lớn, 90%, vẫn ủng hộ đồng đô la Mỹ và có màu đỏ. Chỉ có 10% đứng về phía đồng euro. Các mức hỗ trợ gần nhất của cặp này là khoảng 1,0560, tiếp theo là 1,0490-1,0525, 1,0375, 1,0255, 1,0130 và 1,0000. Những nhà đầu cơ giá lên sẽ gặp phải ngưỡng kháng cự trong khu vực 1,0620-1,0630, sau đó là 1,0670-1,0700, tiếp theo là 1,0745-1,0770, 1,0800, 1,0865, 1,0895-1,0925, 1,0985 và 1,1045.

Dự kiến sẽ công bố dữ liệu liên quan đến thị trường lao động Hoa Kỳ trong suốt tuần từ ngày 3 tháng 10 đến ngày 6 tháng 10. Tuần sẽ lên đến đỉnh điểm vào thứ Sáu, ngày 6 tháng 10, khi các chỉ số chính, bao gồm tỷ lệ thất nghiệp và số liệu Bảng lương phi nông nghiệp (NFP) , sắp được tiết lộ. Đầu tuần, cụ thể là vào Thứ Hai, ngày 2 tháng 10, những hiểu biết sâu sắc về hoạt động kinh doanh (PMI) của ngành sản xuất Hoa Kỳ sẽ được công bố. Chủ tịch Cục Dự trữ Liên bang Jerome Powell cũng dự kiến sẽ phát biểu vào ngày này. Vào thứ Tư, ngày 4 tháng 10, thông tin liên quan đến hoạt động kinh doanh trong lĩnh vực dịch vụ của Hoa Kỳ cũng như doanh số bán lẻ của khu vực đồng Euro sẽ được công bố.

GBP/USD: Không có động lực cho sự tăng trưởng của bảng Anh

- Theo dữ liệu mới nhất do Văn phòng Thống kê Quốc gia Vương quốc Anh công bố, Tổng sản phẩm quốc nội (GDP) của nước này đã tăng 0,6% so với cùng kỳ năm trước trong Quý 2, vượt kỳ vọng 0,4% và tăng từ 0,5% trong quý trước. Mặc dù xu hướng tích cực này chắc chắn đáng khích lệ nhưng tốc độ tăng trưởng 0,6% của Vương quốc Anh thấp hơn 3,5 lần so với con số tương đương ở Hoa Kỳ, ở mức 2,1%. Vì vậy, mọi bình luận về việc nền kinh tế nào mạnh hơn là không cần thiết.

Các chiến lược gia từ ING, tập đoàn ngân hàng lớn nhất Hà Lan, tin rằng GBP/USD tăng trong nửa cuối tuần qua chỉ do sự điều chỉnh của đồng đô la Mỹ. Theo họ, không có chất xúc tác hữu hình nào liên quan đến Vương quốc Anh có thể biện minh cho sự gia tăng bền vững của đồng tiền Anh trong giai đoạn này.

Các nhà phân tích tại UOB Group dự đoán rằng GBP/USD có thể dao động trong phạm vi khá rộng 1,2100-1,2380 trong 1-3 tuần tới. Tuy nhiên, các chiến lược gia của Wells Fargo kỳ vọng cặp tiền này sẽ tiếp tục suy giảm, đạt đến vùng 1,1600 vào đầu năm 2024, nơi nó được giao dịch lần cuối vào tháng 11 năm 2022. Khả năng xảy ra động thái như vậy được chứng thực bằng các tín hiệu từ Ngân hàng Trung ương Anh cho thấy lãi suất trên đồng bảng Anh có thể đã đạt đỉnh.

GBP/USD đóng cửa tuần qua ở mức 1,2202. Ý kiến của các nhà phân tích về tương lai ngắn hạn của cặp tiền này bị chia rẽ, không đưa ra định hướng rõ ràng: 40% lạc quan về cặp tiền này, 40% khác là giảm giá và 20% còn lại có quan điểm trung lập. Trong số các chỉ báo xu hướng và bộ dao động trên biểu đồ hàng ngày (D1), 90% được sơn màu đỏ, trong khi 10% có màu xanh lục. Nếu cặp tiền này di chuyển xuống dưới, nó sẽ gặp các mức và vùng hỗ trợ tại 1.2120-1.2145, 1.2085, 1.1960 và 1.1800. Ngược lại, nếu cặp tiền tăng, nó sẽ gặp ngưỡng kháng cự tại 1.2270, 1.2330, 1.2440-1.2450, 1.2510, 1.2550-1.2575, 1.2600-1.2615, 1.2690-1.2710, 1.2760 và 1.2800-1.2815.

Không có sự kiện quan trọng nào liên quan đến nền kinh tế Vương quốc Anh được dự đoán trong tuần tới.

USD/JPY: Đang chờ vi phạm mức 150,00

- "Các biện pháp thích hợp sẽ được thực hiện chống lại sự biến động tiền tệ quá mức, không loại trừ bất kỳ lựa chọn nào," "Chúng tôi đang theo dõi chặt chẽ tỷ giá hối đoái." Những cụm từ này nghe có quen không? Thật vậy, họ nên: đây là những lời từ một cuộc can thiệp bằng lời nói khác do Bộ trưởng Tài chính Nhật Bản Shunichi Suzuki thực hiện vào thứ Sáu, ngày 29 tháng 9. Ông nói thêm rằng "chính phủ không có mức mục tiêu cụ thể đối với đồng yên Nhật có thể đóng vai trò là tác nhân kích hoạt can thiệp tiền tệ." ."

Người ta có thể đồng ý với tuyên bố cuối cùng, đặc biệt khi xem xét rằng USD/JPY đã đạt mức 149,70 vào tuần trước, mức cao mà nó đạt được lần cuối vào tháng 10 năm 2022. Hơn nữa, trong bối cảnh các đợt bán tháo trái phiếu toàn cầu quy mô lớn, Ngân hàng Nhật Bản (BoJ) đã thực hiện các biện pháp để hạn chế lợi suất tăng của trái phiếu JGB kỳ hạn 10 năm và công bố một hoạt động đột xuất để mua các trái phiếu này vào ngày 29 tháng 9. Trong kịch bản như vậy, nếu không có sự điều chỉnh của đồng đô la toàn cầu, rất có thể hoạt động này có thể đã đẩy USD/JPY phá vỡ qua mốc 150,00.

Như chúng tôi đã lưu ý ở trên, theo nhiều chuyên gia, việc bán tháo đồng đô la rất có thể liên quan đến việc chốt lời trong những ngày cuối tuần, tháng và quý. Do đó, xu hướng này có thể sớm tiêu tan, khiến việc phá vỡ mức 150,00 là điều không thể tránh khỏi.

Liệu 150,00 có phải là "con số kỳ diệu" khiến các cơ quan tài chính Nhật Bản bắt đầu can thiệp tiền tệ? Ít nhất, những người tham gia thị trường xem mức này như một chất xúc tác tiềm năng cho sự can thiệp đó. Điều này càng hợp lý hơn với các chỉ số kinh tế hiện tại. Sản xuất công nghiệp trong tháng 8 không thay đổi so với tháng 7 và lạm phát cơ bản tại thủ đô của Nhật Bản đã chậm lại tháng thứ ba liên tiếp trong tháng 9. Trong những điều kiện này, các nhà kinh tế tại Mizuho Securities tin rằng mặc dù các biện pháp can thiệp tiền tệ có thể có tác động hạn chế, "chính phủ sẽ không mất gì về mặt chính trị bằng cách chứng minh cho công chúng Nhật Bản thấy rằng họ đang xem xét nghiêm túc việc giá nhập khẩu tăng mạnh do đồng yên suy yếu gây ra". .

Tuần kết thúc với giao dịch USD/JPY ở mức 149,32. Phần lớn các chuyên gia được khảo sát (60%) dự đoán tỷ giá USD/JPY sẽ có sự điều chỉnh ở phía dưới, thậm chí có thể đồng yên tăng mạnh do can thiệp tiền tệ. Trong khi đó, 20% dự đoán cặp tiền này sẽ tự tin tiếp tục quỹ đạo đi về phía trên và 20% khác có quan điểm trung lập. Trên khung thời gian D1, tất cả các chỉ báo xu hướng và bộ dao động đều được sơn màu xanh lá cây; tuy nhiên, 10% trong số đó đang báo hiệu tình trạng mua quá mức. Các mức hỗ trợ gần nhất nằm ở 149,15, tiếp theo là 148,45, 147,95-148,05, 146,85-147,25, 145,90-146,10, 145,30, 144,45, 143,75-144,05, 142,20, 140,60-140,7 5, 138,95-139,05 và 137,25-137,50. Mức kháng cự gần nhất là 149,70-150,00, tiếp theo là 150,40, 151,90 (mức cao nhất tháng 10 năm 2022) và 153,15.

Ngoài việc công bố Chỉ số các nhà sản xuất lớn Tankan cho quý 3 vào ngày 2 tháng 10, không có dữ liệu kinh tế quan trọng nào khác liên quan đến tình trạng nền kinh tế Nhật Bản được công bố trong tuần tới.

TIỀN ĐIỆN TỬ: Hy vọng về việc giảm một nửa và Halloween

- Trong nửa đầu tuần, BTC/USD có xu hướng giảm, không chịu nổi sự mạnh lên của đồng đô la Mỹ. Tuy nhiên, nó đã cố gắng giữ được trong vùng 26.000 USD, sau đó động lực thay đổi: Chỉ số Dollar Index (DXY) bắt đầu suy yếu, tạo cơ hội cho phe bò đẩy cặp tiền này trở lại vùng hỗ trợ/kháng cự khoảng 27.000 USD.

Rõ ràng là chính sách tiền tệ nghiêm ngặt của Cục Dự trữ Liên bang sẽ tiếp tục gây áp lực lên bitcoin cũng như thị trường tiền điện tử rộng lớn hơn. Mặc dù cơ quan quản lý Hoa Kỳ đã quyết định không tăng lãi suất tái cấp vốn vào cuối tháng 9, nhưng họ không loại trừ một động thái như vậy trong tương lai. Thêm vào sự không chắc chắn của thị trường là các quyết định đang chờ xử lý của SEC về các ứng dụng ETF bitcoin giao ngay.

Mark Yusko, Giám đốc điều hành của Morgan Creek Capital, tin rằng một quyết định thuận lợi của SEC đối với các ứng dụng này có thể kích hoạt dòng vốn đầu tư trị giá 300 tỷ USD. Trong kịch bản như vậy, cả vốn hóa thị trường và giá trị của đồng xu sẽ tăng đáng kể.

Tuy nhiên, từ khóa ở đây là "nếu." Anthony Scaramucci, người sáng lập SkyBridge Capital, đã thừa nhận tại Hội nghị Messari Mainnet ở New York về sự tồn tại của “những cơn gió ngược” đối với bitcoin dưới hình thức lãi suất cao do Cục Dự trữ Liên bang đặt ra và sự thù địch của Chủ tịch SEC Gary Gensler. Tuy nhiên, nhà đầu tư này và cựu quan chức Nhà Trắng tự tin rằng bitcoin mang lại triển vọng lớn hơn vàng. Nếu các ứng dụng ETF bitcoin cuối cùng được chấp thuận, điều đó sẽ dẫn đến việc áp dụng rộng rãi các tài sản kỹ thuật số. Scaramucci tin rằng điều tồi tệ nhất đã ở phía sau chúng ta trong thị trường giá xuống hiện tại. “Nếu bạn có bitcoin, tôi sẽ không bán nó. Bạn đã vượt qua mùa đông. […] 10-20 năm tới sẽ cực kỳ tăng giá,” ông nói. Theo nhà tài chính, thế hệ trẻ sẽ phổ biến loại tiền điện tử đầu tiên, giống như họ đã làm với Internet.

Trong bối cảnh không chắc chắn xung quanh hành động của Cục Dự trữ Liên bang và SEC, hy vọng chính cho sự tăng trưởng của thị trường tiền điện tử nằm ở sự kiện halving sắp tới dự kiến diễn ra vào tháng 4 năm 2024. Sự kiện này gần như chắc chắn sẽ xảy ra. Tuy nhiên, ngay cả ở đây, ý kiến cũng khác nhau. Một số chuyên gia dự đoán giá bitcoin sẽ giảm trước sự kiện halving.

Một nhà phân tích có tên Rekt Capital đã so sánh tình hình thị trường hiện tại với động lực giá BTC vào năm 2020 và suy đoán rằng giá của đồng tiền này có thể rơi vào một tam giác giảm dần, có khả năng đạt mức thấp nhất là 19.082 USD.

Nhà giao dịch nổi tiếng Bluntz, người đã dự đoán chính xác mức độ giảm giá của bitcoin trong xu hướng giảm giá năm 2018, cũng dự đoán một quỹ đạo đi xuống tiếp tục. Anh nghi ngờ rằng tài sản đã chạm đáy vì mô hình tam giác giảm dần hình thành trên biểu đồ dường như chưa hoàn chỉnh. Do đó, Bluntz dự đoán rằng bitcoin có thể mất giá xuống khoảng 23.800 USD, qua đó hoàn thành làn sóng điều chỉnh thứ ba.

Benjamin Cowen, một nhà phân tích nổi tiếng khác, cũng có quan điểm giảm giá. Ông tin rằng giá BTC có thể giảm mạnh xuống mức 23.000 USD. Cowen đưa ra dự đoán của mình dựa trên các mô hình lịch sử, điều này cho thấy giá của loại tiền điện tử hàng đầu thường trải qua một đợt sụt giảm đáng kể trước sự kiện halving. Theo Cowen, các chu kỳ trước đây chỉ ra rằng BTC và các loại tiền điện tử khác không thể hiện hiệu suất mạnh mẽ trong giai đoạn dẫn đến sự kiện quan trọng này.

Trong trường hợp giá tài sản kỹ thuật số giảm, đợt halving sắp tới có thể gây ra sự hủy hoại tài chính đối với nhiều thợ mỏ, một số người trong số họ đã không chống chọi nổi trước áp lực cạnh tranh trong giai đoạn 2021-2022. Hiện tại, các công ty khai thác đang hoạt động với tỷ suất lợi nhuận thấp. Hiện tại, phần thưởng khối chiếm 96% thu nhập của họ, trong khi phí giao dịch chỉ chiếm 4%. Việc giảm một nửa sẽ cắt giảm một nửa phần thưởng khai thác khối và nếu điều này xảy ra mà giá của đồng xu không tăng tương ứng, nó có thể dẫn đến thảm họa tài chính cho nhiều nhà khai thác.

Một số công ty đã bắt đầu kết nối trực tiếp các trang trại khai thác của họ với các nhà máy điện hạt nhân, bỏ qua mạng lưới phân phối, trong khi những công ty khác đang tìm kiếm các nguồn năng lượng tái tạo. Tuy nhiên, không phải ai cũng có những lựa chọn như vậy. Theo Glassnode, chi phí trung bình của ngành để khai thác một bitcoin hiện ở mức 24.000 USD, mặc dù chi phí này có sự khác biệt đáng kể giữa các quốc gia. Dữ liệu của CoinGecko cho thấy chi phí khai thác thấp nhất ở các quốc gia như Lebanon ($266), Iran ($532) và Syria ($1.330). Ngược lại, do chi phí điện cao hơn, chi phí ở Mỹ tăng vọt lên tới 46.280 USD. Nếu giá hoặc phí mạng của bitcoin không tăng đáng kể vào thời điểm halving thì một làn sóng phá sản có thể xảy ra.

Đây là sự phát triển tốt hay xấu? Những vụ phá sản như vậy sẽ dẫn đến việc giảm việc khai thác tiền mới, tạo ra thâm hụt nguồn cung và cuối cùng đẩy giá của chúng lên cao. Hiện tại, dự trữ của sàn giao dịch tiền điện tử đã giảm xuống còn 2 triệu BTC, gần mức thấp nhất trong 6 năm. Những người tham gia thị trường đang lựa chọn dự trữ trong kho lạnh, dự đoán giá sẽ tăng trong tương lai.

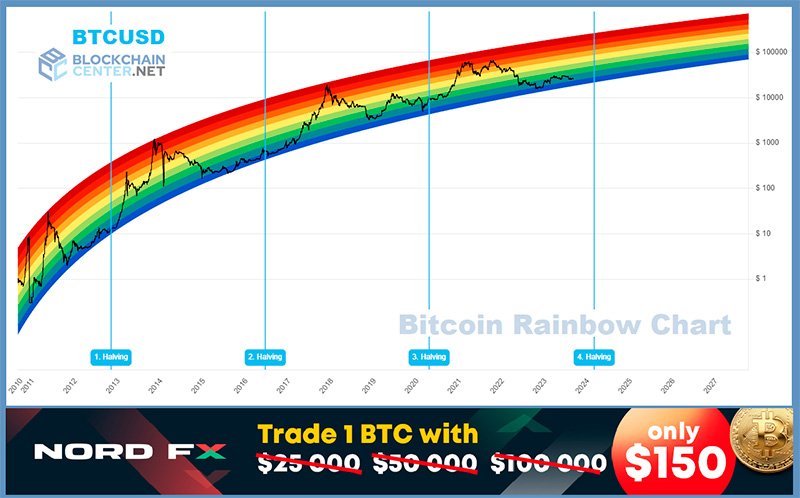

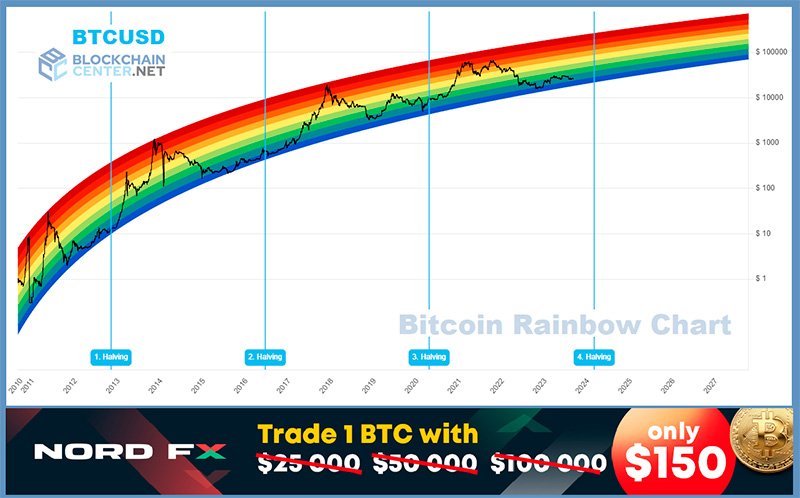

Công ty nghiên cứu Fundstrat đã suy đoán rằng trong bối cảnh halving, giá BTC có thể tăng hơn 500% so với mức hiện tại, đạt mốc 180.000 USD. Tập đoàn tài chính Standard Chartered dự đoán rằng giá của loại tiền điện tử hàng đầu có thể tăng lên 50.000 USD trong năm nay và lên 120.000 USD vào cuối năm 2024. Biểu đồ Cầu vồng Bitcoin của Trung tâm Blockchain cũng khuyến nghị nên mua; Báo giá BTC/USD trên biểu đồ của họ hiện đang ở vùng thấp hơn, cho thấy sắp có sự phục hồi.

Theo Michael Saylor, Giám đốc điều hành của MicroStrategy, giới hạn nguồn cung vốn có của bitcoin chỉ ở mức 21 triệu xu khiến nó trở thành tài sản tốt nhất để bảo toàn và tăng vốn. Tỷ phú đã so sánh tỷ lệ mất giá của tiền tệ truyền thống với động lực lạm phát. Ông lập luận rằng các cá nhân có thể thấy khoản tiết kiệm của họ bị xói mòn nếu được giữ bằng tiền tệ truyền thống, với lý do rằng trong 100 năm qua, các khoản tiền được giữ bằng đô la Mỹ sẽ mất khoảng 99% giá trị.

Tính đến thời điểm viết bài đánh giá này, vào tối Thứ Sáu, ngày 29 tháng 9, BTC/USD chưa giảm xuống 19.000 USD cũng như chưa tăng lên 180.000 USD. Nó hiện đang được giao dịch ở mức 26.850 USD. Tổng vốn hóa thị trường của thị trường tiền điện tử đứng ở mức 1,075 nghìn tỷ USD, tăng từ mức 1,053 nghìn tỷ USD một tuần trước. Chỉ số Sợ hãi & Tham lam tiền điện tử đã tăng 5 điểm, chuyển từ 43 lên 48, chuyển từ vùng 'Sợ hãi' sang vùng 'Trung lập'.

Tóm lại, dự báo cho tháng sắp tới. Các chuyên gia một lần nữa chuyển sang sử dụng trí tuệ nhân tạo, lần này để dự đoán giá của loại tiền điện tử hàng đầu vào dịp Halloween (31 tháng 10). AI từ CoinCodex thừa nhận rằng vào ngày được chỉ định, bitcoin sẽ tăng giá và đạt mốc 29.703 USD.

Điều thú vị là thậm chí còn có một thuật ngữ trong thị trường tiền điện tử được gọi là “Uptober”. Ý tưởng là cứ vào tháng 10, bitcoin sẽ tăng giá đáng kể. Nhìn vào số liệu năm 2021, bitcoin được giao dịch gần 61.300 USD vào ngày 31 tháng 10, đánh dấu mức tăng hơn 344% so với năm 2020. Hiện tượng này vẫn còn phù hợp ngay cả trong năm qua, 2022, sau vụ sụp đổ nổi tiếng của sàn giao dịch FTX. Vào ngày 1 tháng 10 năm 2022, tài sản này được giao dịch ở mức 19.300 USD, nhưng đến ngày 31 tháng 10, đồng tiền này đã đạt mốc 21.000 USD. Hãy xem điều gì đang chờ đợi chúng ta lần này.

Nhóm phân tích NordFX

Lưu ý: Những tài liệu này không phải là khuyến nghị đầu tư hoặc hướng dẫn hoạt động trên thị trường tài chính và chỉ nhằm mục đích cung cấp thông tin. Giao dịch trên thị trường tài chính tiềm ẩn nhiều rủi ro và có thể dẫn đến mất hoàn toàn số tiền ký gửi.