EUR/USD: Triển vọng tăng cường sức mạnh của đồng đô la

● Trong suốt tháng 1, một loạt các chỉ số: GDP, việc làm và doanh số bán lẻ liên tục nêu bật sức mạnh của nền kinh tế Hoa Kỳ. Mối đe dọa suy thoái đã giảm bớt và điều hiển nhiên là lãi suất cao không cản trở đáng kể đến hiệu quả kinh tế. Những người tham gia thị trường đang háo hức chờ đợi cuộc họp của Ủy ban Thị trường mở Liên bang (FOMC) của Cục Dự trữ Liên bang Hoa Kỳ, dự kiến vào thứ Tư, ngày 31 tháng 1, trong bối cảnh có những chỉ số kinh tế tích cực này.

Đúng như dự đoán, cơ quan quản lý đã duy trì tỷ lệ cơ bản ở mức hiện tại (5,50%) nhưng thay đổi lời hùng biện để chỉ ra rằng động thái tiếp theo của họ có thể là nới lỏng chính sách tiền tệ. Câu hỏi trong đầu mọi người là: khi nào? Trong cuộc họp báo, Chủ tịch Fed Jerome Powell đã tìm cách xoa dịu những kỳ vọng. Ông tuyên bố rằng các thành viên FOMC muốn chắc chắn 100% chiến thắng trước lạm phát và họ sẽ không lao vào chuyển hướng ôn hòa cho đến khi có bằng chứng thuyết phục về việc lạm phát giảm xuống dưới mục tiêu 2,0%. May mắn thay, nền kinh tế mạnh mẽ cho phép cách tiếp cận thận trọng này. Tuy nhiên, Powell thừa nhận rằng nếu thị trường lao động hạ nhiệt mạnh thì việc nới lỏng chính sách tiền tệ có thể diễn ra khá nhanh chóng.

Cần lưu ý rằng trong suốt nửa cuối tháng 1, các quan chức Fed đã nỗ lực phối hợp để xoa dịu kỳ vọng về việc cắt giảm lãi suất bắt đầu từ tháng 3. Và phải nói rằng, họ đã thành công. Xác suất đảo ngược chính sách trong tháng 3 đã giảm từ mức cao nhất 90% xuống 35,5%, trong khi khả năng cắt giảm lãi suất trong tháng 5 tăng lên 61%.

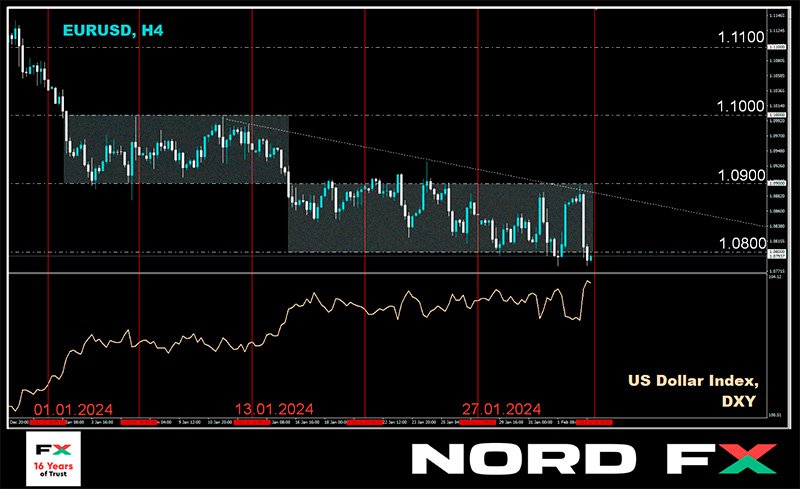

● Phản ứng của thị trường trước kết quả cuộc họp FOMC khá trầm lắng. Chỉ số đô la DXY không đạt được 104,00 và EUR/USD, sau khi giảm xuống 1,0800 vào ngày 1 tháng 2, đã đảo ngược hướng và tăng trở lại mức 1,0900 vào thứ Sáu, trước dự đoán về tình trạng thị trường lao động Mỹ sẽ được công bố.

Dữ liệu công bố ngày 2/2 cho thấy số lượng việc làm mới trong lĩnh vực phi nông nghiệp (Non-Farm Payrolls) của Mỹ đã tăng thêm 353.000 trong tháng 1, vượt xa mức dự kiến là 180.000. Điều này theo sau mức tăng tháng 12 là 333.000. Tỷ lệ thất nghiệp vẫn ổn định ở mức 3,7%, trong khi lạm phát tiền lương tăng lên 4,5% hàng năm, vượt đáng kể so với kỳ vọng của thị trường là 4,1%. Do đó, những lo ngại của Chủ tịch Fed Jerome Powell về việc thị trường lao động hạ nhiệt mạnh là không có cơ sở, điều này rõ ràng có lợi cho đồng tiền Mỹ.

● Hãy nhớ lại rằng một tuần trước đó, vào ngày 25 tháng 1, Ngân hàng Trung ương Châu Âu (ECB) đã tổ chức một cuộc họp trong đó cơ quan quản lý cũng giữ nguyên lãi suất cơ bản ở mức 4,50%. Trong cuộc họp báo sau cuộc họp, Chủ tịch ECB Christine Lagarde đã từ chối bình luận về thời điểm có thể cắt giảm lãi suất. Theo bà, các thành viên Hội đồng Quản trị cho rằng còn quá sớm để thảo luận về việc nới lỏng chính sách tiền tệ. Tuy nhiên, nhiều người tham gia thị trường cho rằng những thách thức kinh tế có thể khiến ECB bắt đầu quá trình này trước tiên. Việc so sánh các chỉ số kinh tế vĩ mô giữa Thế giới Cũ và Thế giới Mới là đủ để hỗ trợ quan điểm này.

Tỷ lệ thất nghiệp ở khu vực đồng tiền chung châu Âu ở mức 6,4% so với 3,7% ở Mỹ. GDP châu Âu hầu như không chuyển từ mức âm suy thoái -0,1% xuống 0% trong Quý 4, trong khi Mỹ chứng kiến mức tăng trưởng +3,3%. Hơn nữa, lạm phát tại khu vực đồng Euro đang tiến gần đến mục tiêu 2,0%, hiện ở mức 2,9%, so với 3,4% ở Mỹ. Tất cả những chỉ số này có thể thúc đẩy Ngân hàng Trung ương Châu Âu sớm bắt đầu nới lỏng chính sách tiền tệ. Hơn nữa, Phó Chủ tịch ECB Francois Villeroy de Galhau gần đây đã tuyên bố rằng lãi suất có thể giảm bất cứ lúc nào. Nhiều người tham gia thị trường giải thích đây là tín hiệu cho thấy xu hướng ôn hòa có thể bắt đầu trong vòng hai tháng tới.

● Tuy nhiên, các nhà phân tích tại Commerzbank tin rằng đợt cắt giảm lãi suất ban đầu vào tháng 3 hoặc tháng 4 có thể không xảy ra. Họ lưu ý rằng một yếu tố tiêu cực đối với đồng euro vẫn tồn tại. Các chiến lược gia của ngân hàng cho rằng có một phe phái đáng kể trong Hội đồng quản trị ECB chỉ đang chờ đợi thời gian để sau đó nắm bắt cơ hội đầu tiên vận động cho việc cắt giảm lãi suất. “Điều này thậm chí có thể còn quá sớm”, Commerzbank cảnh báo.

Các nhà kinh tế tại một ngân hàng khác, HSBC của Anh, kỳ vọng đồng đô la sẽ tăng nhẹ trong trung hạn, đặc biệt là so với đồng euro và bảng Anh. Điều này được cho là do nền kinh tế Mỹ tiếp tục hoạt động tốt hơn so với nhiều quốc gia G10 khác, cho phép Cục Dự trữ Liên bang trì hoãn việc nới lỏng chính sách của mình. Các chuyên gia của HSBC viết: “Một lộ trình nới lỏng ít tích cực hơn có thể dẫn đến giảm khẩu vị rủi ro, điều này sẽ hỗ trợ đồng đô la Mỹ”.

● EUR/USD đóng cửa trong tuần ở mức 1,0787. Hiện tại, 30% chuyên gia đã bỏ phiếu cho đồng đô la sẽ mạnh lên trong thời gian tới, dự đoán tỷ giá này sẽ tiếp tục giảm. Một tỷ lệ phần trăm ngang bằng đứng về phía đồng euro, tin rằng cặp tiền này ít nhất sẽ duy trì trong kênh 1,0800-1,0900. 40% còn lại giữ quan điểm trung lập. Chỉ số chỉ báo trên D1 chính xác hơn. Các chỉ báo dao động 100% có màu đỏ (mặc dù 20% trong số chúng báo hiệu tình trạng bán quá mức). Trong số các chỉ báo xu hướng, cán cân quyền lực là 85% đỏ đến 15% xanh. Hỗ trợ gần nhất cho cặp này nằm ở vùng 1,0780, tiếp theo là 1,0725-1,0740, 1,0620-1,0640, 1,0500-1,0515 và 1,0450. Phe bò sẽ gặp phải ngưỡng kháng cự ở các vùng 1,0890-1,0925, 1,0985-1,1015, 1,1110-1,1140 và 1,1230-1,1275.

● Các sự kiện quan trọng trong tuần sắp tới bao gồm việc công bố dữ liệu về hoạt động kinh doanh (PMI) trong lĩnh vực dịch vụ của Hoa Kỳ vào thứ Hai, ngày 5 tháng 2. Ngày hôm sau, doanh số bán lẻ tại Khu vực đồng tiền chung châu Âu sẽ được công bố. Thứ Năm theo truyền thống sẽ đưa ra thông tin về số lượng đơn xin trợ cấp thất nghiệp lần đầu ở Hoa Kỳ. Và đến cuối tuần làm việc, vào thứ Sáu, ngày 9 tháng 2, dữ liệu về lạm phát giá tiêu dùng (CPI) ở Đức, động lực chính của nền kinh tế châu Âu, sẽ được công bố.

GBP/USD: Thị trường lao động Hoa Kỳ giáng đòn mạnh vào bảng Anh

● Tuần trước, vào thứ Năm, ngày 1 tháng 2, Ngân hàng Trung ương Anh (BoE), giống như các đối tác của mình trên eo biển Manche và Đại Tây Dương, đã duy trì lãi suất cơ bản ở mức 5,25%. Ngân hàng Anh không thay đổi chính sách của mình và không đưa ra bất kỳ tuyên bố ôn hòa nào. Tuy nhiên, đồng bảng Anh nhận được sự hỗ trợ khi hai thành viên Ủy ban Chính sách tiền tệ của BoE tiếp tục bỏ phiếu ủng hộ việc tăng lãi suất thêm 25 điểm cơ bản. Lập luận này tỏ ra tương đối yếu, đặc biệt khi một thành viên ủy ban khác bỏ phiếu ủng hộ việc cắt giảm lãi suất, trong khi đa số áp đảo, 8 thành viên, ủng hộ việc giữ nguyên lãi suất.

Các nhà phân tích tiếp tục tin rằng kỳ vọng đang nghiêng về phía đồng tiền Anh, suy đoán rằng BoE có thể là một trong những nước cuối cùng cắt giảm lãi suất trong năm nay. Tuy nhiên, theo các chuyên gia của Scotiabank, để tỷ giá GBP/USD tăng trưởng hơn nữa, việc vượt qua mức đỉnh cuối tháng 12 ở mức 1,2825 là cần thiết. Tuy nhiên, dường như hiện tại chưa có cơ sở nào cho việc này. Hơn nữa, dữ liệu mạnh mẽ từ thị trường lao động Hoa Kỳ đã củng cố đồng đô la và ngăn cặp tiền này tiếp tục ở gần ranh giới trên của kênh đi ngang 1,2600-1,2800, nơi nó đã giao dịch trong bảy tuần.

● GBP/USD kết thúc tuần trước ở mức 1,2632. Theo các nhà kinh tế tại Internationale Nederlanden Groep (ING), đồng đô la mạnh có thể giữ GBP/USD quanh mức 1,2600-1,2700 trong Quý 1 năm 2024. Về dự báo trung bình của các nhà phân tích trong những ngày tới, 35% bỏ phiếu cho cặp này sẽ giảm xuống dưới mức 1,2600 mức hỗ trợ, 50% cho sự gia tăng của nó và 15% ưu tiên duy trì tính trung lập. Không giống như các chuyên gia, các chỉ báo xu hướng trên D1 cho thấy xu hướng hơi thiên về đồng tiền Mỹ, với 60% cho thấy đồng đô la mạnh lên và tỷ giá này tiếp tục giảm, so với 40% cho thấy đồng đô la tăng giá. Trong số các chỉ báo dao động, 65% nghiêng về đồng đô la (với 10% cho thấy tình trạng bán quá mức), 10% ủng hộ bảng Anh và 25% còn lại giữ vị thế trung lập. Nếu cặp tiền này di chuyển về phía dưới, nó sẽ gặp các mức và vùng hỗ trợ tại 1.2595-1.2610, 1.2500-1.2515, 1.2450, 1.2330, 1.2210 và 1.2070-1.2085. Trong trường hợp xu hướng đi lên, mức kháng cự sẽ gặp ở các mức 1.2695-1.2725, 1.2785-1.2820, 1.2940, 1.3000 và 1.3140-1.3150.

● Dự kiến sẽ không có dữ liệu kinh tế vĩ mô quan trọng nào liên quan đến nền kinh tế Vương quốc Anh được công bố trong tuần tới.

USD/JPY: Sự thay đổi chính sách của BoJ: Giấc mơ hay hiện thực?

● Số liệu thống kê mạnh mẽ về thị trường lao động của Hoa Kỳ đã làm tiêu tan hy vọng tăng giá không chỉ đối với đồng euro và bảng Anh mà còn đối với đồng yên. Vào đầu tuần trước, đồng tiền Nhật Bản đã tăng giá và USD/JPY đang có xu hướng giảm, đánh dấu mức tối thiểu cục bộ là 145,89 vào thứ Năm, ngày 1 tháng 2. Lợi suất trái phiếu Kho bạc Hoa Kỳ giảm mạnh đã hỗ trợ đồng yên. Cụ thể, lãi suất trái phiếu Mỹ kỳ hạn 10 năm giảm xuống mức thấp nhất kể từ cuối tháng 12: 3,9%. Điều đáng chú ý là mối tương quan giữa chứng khoán Mỹ và USD/JPY. Nếu lãi suất trái phiếu kho bạc kỳ hạn 10 năm giảm, đồng yên mạnh lên và USD/JPY hình thành xu hướng giảm. Đây chính xác là trường hợp. Tuy nhiên, thời điểm cuối tuần làm việc được đánh dấu bằng lợi thế rõ ràng đối với đồng tiền Mỹ và tỷ giá này lại tăng vọt, kết thúc ở mức 148,35.

● Nhiều người tham gia thị trường tiếp tục nuôi hy vọng về việc Ngân hàng Trung ương Nhật Bản (BoJ) thắt chặt chính sách tiền tệ. Chẳng hạn, các nhà phân tích tại Ngân hàng Thương mại Hoàng gia Canada (CIBC) kỳ vọng BoJ sẽ loại bỏ lãi suất âm trong tháng 4, với những thay đổi bổ sung trong chính sách Kiểm soát đường cong lợi suất (YCC) để hỗ trợ đồng yên Nhật trong nửa cuối năm. năm. Các chiến lược gia của CIBC viết: “Chúng tôi tin rằng USD/JPY đã đạt đến đỉnh cao và sẽ […] giảm xuống mức 144,00 trong Quý 2. Sau đó, chúng tôi dự đoán rằng việc Cục Dự trữ Liên bang cắt giảm lãi suất và triển vọng điều chỉnh dần dần YCC của BoJ sẽ dẫn đến sự sụt giảm của USD/JPY xuống 140,00 trong quý 3 và 135,00 trong quý 4 năm 2024.”

● Điều quan trọng cần lưu ý là nhiều chuyên gia đã dự đoán việc thắt chặt chính sách tiền tệ của Ngân hàng Nhật Bản (BoJ) vào năm 2023: một chủ đề được đề cập rộng rãi trong các cuộc thảo luận trước đó. Tuy nhiên, điều này đã không xảy ra. Và nó cũng có thể không xảy ra bây giờ.

Vào tháng 1, Chỉ số giá tiêu dùng (CPI) ở khu vực Tokyo bất ngờ giảm từ 2,4% xuống 1,6% và CPI cơ bản, không bao gồm giá thực phẩm tươi sống và năng lượng, giảm từ 3,5% xuống 3,1%. Ngoài ra, tốc độ tăng trưởng sản xuất công nghiệp ở Nhật Bản trong tháng 12 đã chậm lại ở mức 1,8%, so với dự báo là 2,4%. So với cùng kỳ năm trước, sản xuất công nghiệp cũng có dấu hiệu giảm tốc hơn: tháng 12, chỉ số này là -0,7% (so cùng kỳ năm trước), cải thiện so với -1,4% của kỳ trước nhưng vẫn đánh dấu sự suy giảm.

Việc giảm bớt đáng kể áp lực lạm phát và tăng trưởng kinh tế chậm lại có thể khiến BoJ không thắt chặt chính sách trong tương lai gần, khiến lãi suất ở mức -0,1%. Dự báo này cũng được xác nhận qua biên bản cuộc họp tháng 12 của Ngân hàng Trung ương Nhật Bản. Nó được chỉ ra rằng các thành viên Hội đồng đồng ý rằng "cần phải kiên nhẫn duy trì một chính sách lỏng lẻo."

● Về triển vọng ngắn hạn, chỉ 25% chuyên gia kỳ vọng đồng đô la mạnh hơn nữa và tỷ giá USD/JPY tăng. Ngược lại, 75% đang đứng về phía đồng yên, đồng ý với các nhà kinh tế của CIBC rằng cặp tiền này đã đạt đến đỉnh cao. Các chỉ báo xu hướng và bộ dao động trên D1 đều hướng về phía trên, với 100% cho thấy đà tăng, mặc dù 10% trong số đó nằm trong vùng quá mua. Mức hỗ trợ gần nhất nằm ở vùng 147,60, tiếp theo là 146,85-147,15, 146,00, 145,30, 143,40-143,65, 142,20, 141,50 và 140,25-140,60. Các mức và vùng kháng cự nằm ở 148,55-148,80, 149,85-150,00, 150,80 và 151,70-151,90.

● Dự kiến sẽ không có sự kiện hay số liệu thống kê quan trọng nào liên quan đến kinh tế Nhật Bản trong tuần tới.

TIỀN ĐIỆN TỬ: Giảm một nửa – Đau buồn hay niềm vui?

● Trong suốt tuần qua, BTC/USD đã di chuyển với mức hỗ trợ ở mức 42.000 USD mà không cho thấy bất kỳ kết quả đáng kể nào theo cả hai hướng, thu hút sự chú ý đặc biệt đến số liệu thống kê của nó. Các nhà phân tích lưu ý rằng mức độ biến động trong 12 tháng của loại tiền điện tử đầu tiên đã đạt mức thấp nhất trong 12 năm. Chỉ số này đã thay đổi đáng kể qua các năm nhưng nhìn chung cho thấy xu hướng giảm rõ ràng trong giai đoạn này. Từ 179% vào tháng 1 năm 2012, nó đã giảm xuống còn 45% vào đầu năm nay.

Con số biến động cao hơn cho thấy sự biến động giá đáng kể và báo hiệu sự khó đoán của thị trường lớn hơn. Giá trị số liệu thấp hơn cho thấy điều kiện giao dịch ổn định hơn nhiều. Theo CryptoQuant, mức độ biến động giảm có thể đồng nghĩa với việc số lượng người nắm giữ dài hạn sẽ lớn hơn. Bộ phận nghiên cứu tại Galaxy Digital dự đoán rằng các quỹ ETF bitcoin giao ngay được tung ra vào tháng 1 sẽ làm dịu bớt biến động giá hơn nữa. Các chuyên gia cho biết: “Một lượng lớn BTC sẽ được giữ trong các tài khoản tư vấn [đầu tư]. Họ không quan tâm đến giao dịch trong ngày”.

Các nhà phân tích tại Glassnode cũng nói về các nhà đầu tư dài hạn. Báo cáo của họ chỉ ra rằng phần lớn những người nắm giữ BTC như vậy vẫn không muốn chia tay tiền của mình và tuân thủ chiến lược nắm giữ với dự đoán giá giao ngay sẽ cao hơn. Theo K33 Market Research, khối lượng giao dịch giao ngay bằng bitcoin đạt “hoạt động cao bền vững sau khi được ETF chấp thuận”. Dữ liệu từ Bảng điều khiển dữ liệu của The Block cho thấy khối lượng giao dịch trực tuyến hàng tháng trong mạng bitcoin trong tháng 1 ở mức cao nhất trong nhiều tháng, với khối lượng giao dịch trong tháng 1 vượt quá 1,11 nghìn tỷ USD.

● Về các Bitcoin ETF ra mắt vào tháng 1, tình hình không mấy khả quan như mong đợi. Theo một số chuyên gia, đây là trường hợp điển hình của việc “mua tin đồn, bán tin tức”. Ban đầu, có một đợt tăng giá ấn tượng. Tuy nhiên, hiện nay, khi các quỹ này đi vào hoạt động, những người tham gia thị trường đã bắt đầu tích cực thu lợi nhuận.

Quỹ ETF Grayscale được chuyển đổi từ một quỹ ủy thác và vào cuối tháng 1, quỹ này đã bị rút số tiền lên tới 2,2 tỷ USD. Nguyên nhân của điều này không chỉ là việc các cổ đông của quỹ tín thác thu lợi nhuận vào năm 2023 mà còn không hài lòng với mức phí quản lý cao. Grayscale tính phí 1,5%, trong khi các quỹ khác cố gắng giữ mức phí của họ trong khoảng 0,2-0,3%. Trong số các đối thủ cạnh tranh của ETF, BlackRock tiếp tục dẫn đầu với 2,2 tỷ USD, trong đó Fidelity đạt gần 2 tỷ USD. WisdomTree đứng cuối bảng xếp hạng với 6,3 triệu USD. Đối với dòng tiền ròng kể từ khi ra mắt BTC-ETF giao ngay, nó ở mức khiêm tốn 760 triệu USD.

● Ngoài việc thu lợi nhuận, một lý do khác gây áp lực lên thị trường là các thợ mỏ. Việc giảm một nửa dự kiến diễn ra vào ngày 19 tháng 4, còn lại khoảng 2,5 tháng. Nếu giá vàng kỹ thuật số không tăng trưởng đáng kể trong giai đoạn này, phần lớn các thợ mỏ sẽ phải đối mặt với tình trạng thiếu thanh khoản nghiêm trọng. Do đó, họ đã bắt đầu bán hết lượng BTC dự trữ của mình để bổ sung tính thanh khoản. Kể từ khi phê duyệt các quỹ ETF giao ngay vào ngày 10 tháng 1, họ đã gửi kỷ lục 624.000 BTC tới các sàn giao dịch trong sáu năm qua, trị giá khoảng 26 tỷ USD. Theo ước tính, các thợ mỏ vẫn còn khoảng 1,8 triệu BTC, trị giá 76 tỷ USD. Việc bán các khoản dự trữ này có khả năng đẩy giá bitcoin xuống thấp hơn đáng kể.

● Các nhà phân tích tại Matrixport đã dự báo BTC/USD sẽ giảm xuống còn 36.000 USD. Họ tin rằng bitcoin sau đó có thể tăng giá trị, nhưng chỉ trong bối cảnh điều kiện kinh tế vĩ mô thuận lợi và tính thanh khoản ngày càng tăng. (Điều đáng nói là chính những nhà phân tích này đã dự đoán bitcoin sẽ đạt 125.000 USD vào năm 2024 vào tháng 12).

Chris Burniske, một đối tác tại công ty liên doanh Placeholder, thậm chí còn đưa ra một dự báo bi quan hơn. Ông tin rằng giá của loại tiền điện tử hàng đầu trước tiên sẽ giảm xuống phạm vi 30.000 – 36.000 USD và sau đó có khả năng chạm đáy cục bộ khoảng 20.000 USD. Chuyên gia cảnh báo: “Việc hợp nhất sẽ diễn ra thấp hơn hầu hết mọi người mong đợi do có quá nhiều biến số (ví dụ: các chi tiết cụ thể của thị trường tiền điện tử, kinh tế vĩ mô, việc áp dụng và phát triển sản phẩm mới). Tuy nhiên, ông tin rằng việc kiểm tra mức khoảng 20.000 USD sẽ là một “bước thực sự” để đạt được mức cao trước đó. Burniske nhấn mạnh: “Cuộc hành trình sẽ có nhiều biến động – hãy chờ đợi những thất bại. Và sẽ mất vài tháng. Như mọi khi, người bạn tốt nhất của bạn là sự kiên nhẫn”, Burniske nhấn mạnh và nói thêm rằng sự suy giảm của các tài sản khác sẽ còn sâu hơn cả bitcoin.

● Trái ngược với Chris Burniske, dự báo của nhà phân tích DonAlt có vẻ lạc quan hơn đáng kể. Anh ấy đã cổ vũ 56.700 người đăng ký YouTube của mình bằng cách lưu ý rằng bitcoin đã tránh được sự sụt giảm giá hoàn toàn sau khi ra mắt Bitcoin ETF. Ông nhận xét: “Vàng kỹ thuật số trông vẫn mạnh mẽ ngay cả sau khi giá của nó giảm xuống dưới 40.000 USD vào tuần trước”. Chuyên gia tin rằng việc không có đợt bán tháo hàng loạt là một dấu hiệu tích cực. “Vì lý do này, tôi không còn ở trong trại gấu nữa; bây giờ, tôi ở cùng với những con bò đực,” anh tuyên bố. DonAlt cũng nhấn mạnh rằng bitcoin đang củng cố trong một xu hướng tăng mạnh và có khả năng lấy lại đà tăng sau khi vượt qua ngưỡng kháng cự ở mức 44.000 USD.

Một chuyên gia khác, được biết đến với biệt danh Rekt Capital, tin rằng các nhà giao dịch có cơ hội cuối cùng để mua bitcoin ở mức giá thấp. Ông đã phân tích dữ liệu lịch sử và đưa ra kết luận sau:

1. Nếu bitcoin không trở nên rẻ hơn trong hai tuần tới thì giá của đồng tiền này sẽ không giảm đáng kể cho đến khi giảm một nửa. 2. Khoảng 60 ngày trước khi giảm một nửa, giá BTC sẽ tăng theo làn sóng cường điệu xung quanh sự kiện này. 3. Sau khi giảm một nửa, các nhà đầu cơ sẽ đổ xô bán tiền điện tử, vì vậy bitcoin sẽ mất giá trong vài tuần và giá trị của nó có thể giảm 20-38%. 4. Sau đó, một giai đoạn tích lũy sẽ bắt đầu, kéo dài tới 150 ngày, được đặc trưng bởi mức độ biến động giá BTC tương đối thấp. 5. Sau đó, một giai đoạn tăng trưởng parabol của giá bitcoin sẽ bắt đầu và giá của nó sẽ đạt mức cao mới mọi thời đại.

● Markus Thielen, Trưởng phòng Nghiên cứu tại 10x Research, là người đề xuất Lý thuyết Sóng Elliott, lý thuyết này cho thấy giá tài sản di chuyển theo 5 đợt. Theo lý thuyết này, sóng thứ nhất, thứ ba và thứ năm là "sóng xung" di chuyển tài sản theo hướng của xu hướng, trong khi các sóng khác là "sóng thoái lui" điều chỉnh. Nhà phân tích tin rằng sự sụt giảm giá bitcoin gần đây đại diện cho làn sóng thứ tư, tức là một đợt thoái lui. Hiện tại, làn sóng thứ năm đang bắt đầu, có thể đẩy giá lên cao. Thielen tuyên bố: “Phân tích làn sóng đã đánh dấu sự phục hồi này có khả năng lên tới 52.671 USD vào cuối quý 1 năm 2024”.

Anthony Scaramucci, người sáng lập quỹ phòng hộ SkyBridge Capital, cũng chỉ ra con số tương tự. “Giả sử giá [vào ngày giảm một nửa] là 50.000 USD,” ông dự đoán. “Nhân giá BTC này với 4 và nó sẽ đạt mức này [200.000 USD] trong vòng 18 tháng tới.” Trước đây, người đứng đầu SkyBridge tuyên bố rằng giá BTC có thể đạt 100.000 USD sau khi giảm một nửa. Là một lý do bổ sung cho một đợt tăng giá, ông trích dẫn việc giảm lãi suất của Cục Dự trữ Liên bang Hoa Kỳ.

Về dài hạn, Scaramucci dự báo vốn hóa thị trường của bitcoin có thể đạt một nửa số vàng, ở mức 14,5 nghìn tỷ USD. Do đó, theo tính toán của ông, giá mỗi đồng xu sẽ vào khoảng 345.000 USD.

● Peter Schiff, Chủ tịch Euro Pacific Capital và là người phản đối mạnh mẽ loại tiền điện tử đầu tiên, đã đưa ra một dự báo dài hạn bất ngờ. Mặc dù ông thường dự đoán về sự sụp đổ hoàn toàn của bitcoin, nhưng giờ đây ông lại gợi ý rằng đến năm 2031, giá của đồng tiền này có thể đạt tới ... 10 triệu USD, mặc dù trong một kịch bản rất giả định. Theo ông, điều này sẽ chỉ xảy ra nếu đồng đô la Mỹ đi theo con đường “nhãn giấy Đức”. Thuật ngữ này đề cập một cách không chính thức đến loại tiền tệ được giới thiệu ở Đức vào đầu Thế chiến thứ nhất năm 1914 như một sự thay thế cho đồng mark được đảm bảo bằng vàng trước đó. Đầu những năm 1920, đồng mác giấy mất giá do siêu lạm phát. Vào thời điểm đó, các công ty trả lương nhiều lần trong ngày để công nhân có thể mua hàng trước khi giá tăng trở lại. Nguồn cung tiền tăng nhanh đến mức nhà nước không thể in tiền đủ nhanh và phải nhờ đến sự giúp đỡ của các công ty tư nhân. Mệnh giá lớn nhất được phát hành là tiền giấy trị giá 100 nghìn tỷ mác.

Trên thực tế, Peter Schiff không tin vào sự sụp đổ kinh tế và sự sụt giá của đồng đô la Mỹ. Vì vậy, dự báo này của ông có thể được coi là một sự mỉa mai mỉa mai đối với bitcoin. Tuy nhiên, Robert Kiyosaki, nhà kinh tế học và tác giả cuốn sách bán chạy “Rich Dad Poor Dad”, không hề nghi ngờ gì về một kịch bản như vậy. Ông tiếp tục nhấn mạnh rằng vàng, bạc và bitcoin phải là một phần trong danh mục đầu tư của mọi nhà đầu tư. Ông tự tin rằng giá BTC có thể đạt tới 1 triệu USD trong trường hợp kinh tế toàn cầu sụp đổ.

● Tính đến tối ngày 2 tháng 2, khi bài đánh giá này được viết, nền kinh tế toàn cầu vẫn chưa sụp đổ, BTC/USD vẫn chưa đạt tới 1 triệu USD hay 10 triệu USD và hiện đang giao dịch quanh mức 43.000 USD. Tổng vốn hóa thị trường của thị trường tiền điện tử ở mức 1,65 nghìn tỷ USD (tăng từ 1,61 nghìn tỷ USD một tuần trước). Chỉ số Sợ hãi & Tham lam tiền điện tử đã tăng lên 63 điểm (từ 49 điểm một tuần trước), chuyển từ Vùng Trung lập sang Vùng Tham lam.

Nhóm phân tích NordFX

Lưu ý: Những tài liệu này không phải là khuyến nghị đầu tư hoặc hướng dẫn hoạt động trên thị trường tài chính và chỉ nhằm mục đích cung cấp thông tin. Giao dịch trên thị trường tài chính tiềm ẩn nhiều rủi ro và có thể dẫn đến mất hoàn toàn số tiền ký gửi.